NEWS

住宅手当と社宅制度の違いって何?どちらがお得か比較します。

2019/09/15

(最終更新日:2022/4/1)

住宅手当と借上げ社宅、どっちがお得?

会社もそれなりに従業員が増え、収益も安定が見え始めてくると、社員に対して何らかの利益還元方法をいろいろと考える中、必ず出てくるのが住宅関連補助の福利厚生制度です。バブルの時代にはNTTの他大企業が大規模な住宅群を所有し社員に提供していた時代がありましたが、近年は老朽化や減損処理など資産管理の面倒さのほか、上司が同じマンションに住むことを嫌う若者社員の増加で人気がなくなり社有社宅は減少傾向にあるなか、近年は一般住宅を会社で契約する『借り上げ社宅方式』が社宅制度の主流となりました。ライフスタイルに合わせて物件を選べる自由度の高さはもちろんのこと、個人で住宅を借りる際の家主審査に通りにくい外国人や若年層等を多く雇用する中小の製造業や建設業の他、保育士・介護士等ケアサービス事業者など人材不足が顕著な業界には行政による【宿舎借り上げ支援事業】など補助金を活用した特効薬として積極的に借上げ社宅制度を利用して他社との差別化を図り、人材確保・雇用維持に取り組んでいることがうかがえます。

新型コロナ感染症の拡大で人々の移動は制限され、外国人労働者の大量帰国や単身赴任制度を停止・廃止した大企業のニュースも話題となりましたが、郊外への本社移転やテレワークの増加でも借上げ社宅の新たな需要が高まっています。大企業は既に何らかの住宅関連制度があるところがほとんどですが、中小企業でもまだまだ導入が進みそうな住宅補助関連制度について方法を確認しておきましょう。

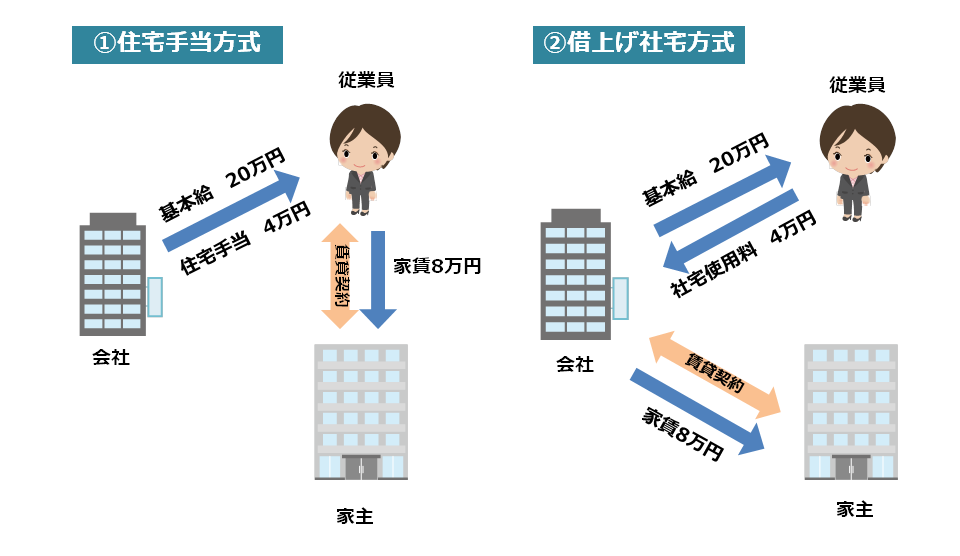

従業員の住宅関連補助を行う方法は大きく2つの方法が考えられます。

①住宅手当を支給する方式

②借上げ社宅制度を導入する方式

どちらの効果が高いかは既に多くの指南書で記載されており、『借上げ社宅』が節税には効果的と書かれています。当社も多くの企業から相談を受けてきましたが、具体的にどれくらい効果があるのか、個人の家族形態によっては節税にならないのではないか、デメリットはどのようなものがあるか、メリットを最大に享受できるラインはどこまで可能かなど、様々な相談をいただきます。

その一つに固定費が増加してキャッシュが流出するという相談があります。それは、住宅手当であれば業績が不振となった場合に手当ならカットできるが、会社名義の賃貸契約は解約できないという考えがあるかもしれませんが、簡単に従業員の住宅手当をカットすることはできません(労働契約法10条他)。従業員の福利厚生制度は手厚いものほど廃止しにくい点は同じです。廃止するのは難しいと話すと中小企業の経営者は躊躇し一気に熱が冷めてしまいがちですが、現在は住宅関連の福利厚生制度の有無によって応募を検討する若者も増えていることから、住宅支援制度は従業員の引き留め材料だけでなく、採用戦略上も他社に差をつける大きなアドバンテージとなります。

役員個人が所有している不動産を借上げ社宅に転用できないかという面白い相談もよくありますが、会社に所有権を移転(譲渡)する以外に社宅として利用することはできません。同様に従業員の留守宅を会社が借上げて他の従業員へ転貸する珍しい相談もありましたが、調べればすぐわかることですので認められることは無いでしょう。

なお、少額ですが水道光熱費や町会費、家財保険から無償で貸与される家電など、業務に関連しない住宅関連費用を会社で負担することは税法上も社会保険法上も給与扱いとなり課税関係が発生するうえ、適切な運用を行っていないと疑われ細部の調査ともなりかねないため、負担させるべきものはしっかりと負担させることが必要です。

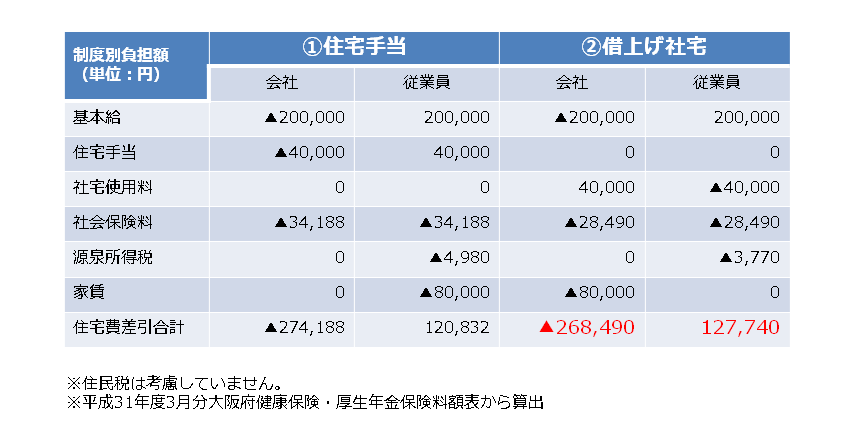

源泉所得税や社会保険料は従業員一人一人で違うものですが、大枠の概要をつかむために簡単な例を交えて比較してみます。

『ケース1』20代独身従業員

1.月給20万円

2.賃貸住宅の家賃8万円

3.独身、扶養家族無し

4.手当4万円もしくは家賃の半額を会社で負担

住宅手当はその全額が従業員へ渡るわけではなく、所得税として課税、社会保険料も引かれる点は既に理解のある方が多いと思います。会社名義で借り上げた住宅を貸与する場合には、一定の条件を満たせば住宅貸与(現物給与)に対して課税関係、社会保険料の報酬からも除外することが可能なため、月給20万円程度の従業員でも手当を支給せず社宅制度を利用させることで家賃や仲介手数料を経費計上できるほか、会社負担は月額約6,000円、従業員は月額約7,000円のプラス効果があります。労使総額を年額にすると10万円を超え、利用する従業員が多くなればそのメリットはさらに大きくなります。ここまで効果のわかりやすい制度は他にありません。

節税の仕組み

通常は給与だけでなく、〇〇手当といった金銭のほか、現物で支給するものは所得として課税されるほか、社会保険法上も報酬と扱われて社会保険料を控除しなければなりません。しかし、会社名義で契約した住居を貸与し、費用の一部を従業員から徴収すると会社の経費として扱うことができます。つまり、会社で借りた家を安く貸しても個人には課税しないお得な方法です。社会保険料の関心が低かった20年前は中小企業ではあまり注目されていませんでしたが、現在のように社会保険料の負担が大きくなるとその効果は威力を発揮し、現在は中小企業だけでなく個人事業主からも導入検討の相談があります。

社会保険料は高い金額で加入しておけば将来の年金額も増加するため、今の社会保険料負担が軽くなるということは、将来の年金がマイナスとなる関係にありますが、それでも現在の手取り額の増加で十分補えると考える人の方が多いのが現状です。

但し、社宅制度は導入して終わりではなく、会社名義の住宅である以上は責任や月々の管理、また退職した場合の解約手続きや違約金などが発生するおそれがありますので、実際に導入する際には専門家と相談の上自社に合った制度設計と運用方法を検討するのが通常です。

また、社宅制度は高い節税効果がありますが、従業員のための福利厚生制度であり、節税優先の考えで制度設計を行うと、本来恩恵を受けるべき従業員のモチベーションやモラルの低下を招き、定着の施策や採用戦略上も逆効果となることになりかねません。会社と従業員の「メリットのバランス」を考慮した制度設計にすることが失敗しないコツです。

【仲介手数料50%割引】転勤者支援サービスのご案内(全国対応)

【記事監修】RESUS社会保険労務士事務所/山田雅人(宅地建物取引士・社会保険労務士)

大企業・上場企業を中心に10年にわたり全国500社以上の人事担当と面談、100社以上の社宅制度導入・見直し・廃止に携わった経験を活かし、不動産仲介業者に向けた事務代行サービスの提供、不動産に詳しい社労士として中小企業の人材活躍を支援しています。

お問い合わせ

当社では借上げ社宅制度の導入のほか、業務アウトソーシング、制度見直しなど、社宅制度全般に係るコンサルティング業務を専門で行っております。まずはお気軽にお問い合わせください。

《関連記事》

➡従業員10名未満の小さな会社向け就業規則類をセットで作成しています

➡借り上げ社宅制度導入を検討する際の基本と手順(規程ひな形)

➡社宅業務の外部委託を検討するとき(社宅代行会社の導入比較)

➡借り上げ社宅の家賃付帯サービスは所得税・社会保険料を徴収する?

➡出張旅費規程の作成で節税と営業社員のモチベーションアップ!

➡【ES向上】転勤者支援サービスが取扱累計300件を突破しました!